คำนวณภาษี

แอป iTAX คำนวณภาษี 2568

ตัวช่วยคำนวณภาษีเพื่อเงินคืนภาษีสูงสุด โหลดฟรี!

วิธีคำนวณ ภาษีเงินได้บุคคลธรรมดา ตามกฎหมายไทยจะคิดเป็นรายปีปฏิทิน (ปีภาษี) โดยต้องใช้ 2 วิธีคู่กันแล้วเลือกใช้วิธีที่คำนวณแล้วเสียภาษีเป็นจำนวนที่สูงกว่า ได้แก่

- วิธีคำนวณภาษีจากเงินได้สุทธิ (อัตราภาษีก้าวหน้าแบบขั้นบันได) และ

- วิธีคำนวณภาษีแบบเหมา 0.5%

วิธีคำนวณภาษีจากเงินได้สุทธิ (แบบขั้นบันได)

วิธีนี้คำนวณจากจากเงินได้สุทธิด้วยสมการง่ายๆ คือ1

เงินได้ – ค่าใช้จ่าย – ค่าลดหย่อน = เงินได้สุทธิ

จากนั้น

เงินได้สุทธิ × อัตราภาษี = เงินภาษีที่ต้องจ่าย

เทคนิคการคำนวณภาษีอย่างง่าย

1. เงินได้สุทธิไม่เกิน ฿150,000 (ขั้นบันได 0%)

ด้วยฐานภาษีขั้นแรกนี้ คุณจะไม่ต้องเสียภาษีเลย เนื่องจากเงินได้สุทธิ ฿150,000 แรก ได้รับยกเว้นไม่ต้องเสียภาษี2

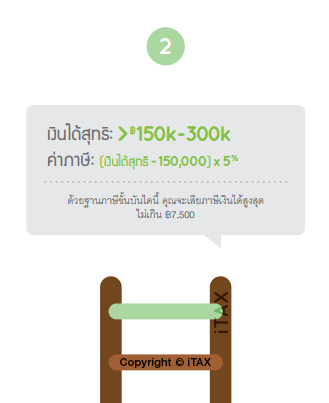

2. เงินได้สุทธิ ฿150,001 – ฿300,000 (ขั้นบันได 5%)

ด้วยฐานภาษีขั้นบันไดนี้ คุณจะเสียภาษีสูงสุดไม่เกิน ฿7,500

3. เงินได้สุทธิ ฿300,001 – ฿500,000 (ขั้นบันได 10%)

ด้วยฐานภาษีขั้นบันไดนี้ คุณจะเสียภาษีราวๆ ฿7,500 – ฿27,500

4. เงินได้สุทธิ ฿500,001 – ฿750,000 (ขั้นบันได 15%)

ด้วยฐานภาษีขั้นบันไดนี้ คุณจะเสียภาษีราวๆ ฿27,500 – ฿65,000

5. เงินได้สุทธิ ฿750,001 – ฿1,000,000 (ขั้นบันได 20%)

ด้วยฐานภาษีขั้นบันไดนี้ คุณจะเสียภาษีราวๆ ฿65,000 – ฿115,000

6. เงินได้สุทธิ ฿1,000,001 – ฿2,000,000 (ขั้นบันได 25%)

ด้วยฐานภาษีขั้นบันไดนี้ คุณจะเสียภาษีราวๆ ฿115,000 – ฿365,000

7. เงินได้สุทธิ ฿2,000,001 – ฿5,000,000 (ขั้นบันได 30%)

ด้วยฐานภาษีขั้นบันไดนี้ คุณจะเสียภาษีราวๆ ฿365,000 – ฿1,265,000

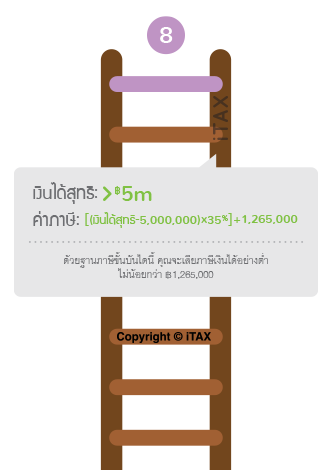

8. เงินได้สุทธิมากกว่า ฿5,000,000 (ขั้นบันได 35%)

ด้วยฐานภาษีขั้นบันไดนี้ คุณจะเสียภาษีมากกว่า ฿1,265,000 อย่างแน่นอน

วิธีคำนวณแบบเหมา 0.5%

วิธีคำนวณแบบเหมา 0.5% จะถูกนำมาใช้ก็ต่อเมื่อคุณมีรายได้ทางอื่นนอกเหนือจากเงินเดือนเพียงอย่างเดียว โดยการนำรายได้ทางอื่นทั้งหมดที่ไม่ใช่เงินเดือนไปคูณ 0.5% ก็จะได้เป็นค่าภาษี

เงินได้ที่ไม่ใช่เงินเดือน x 0.005 = ค่าภาษี

วิธีคำนวณแบบเหมา 0.5% จะนำมาใช้ก็ต่อเมื่อเข้าเงื่อนไขครบทุกข้อต่อไปนี้เท่านั้น

- คำนวณจากรายได้ทุกทางยกเว้น เงินเดือน3

- คำนวณแล้วค่าภาษีต้องเกิน ฿5,0004 (ถ้าคำนวณแล้วได้ ฿5,000 พอดีหรือต่ำกว่าจะไม่นำวิธีนี้มาใช้) แปลได้อีกทาง คือ ต้องมีรายได้ทุกทาง (ยกเว้นเงินเดือน) รวมกันแล้วเกิน ฿1,000,000 นั่นเอง

- คำนวณภาษีแบบเหมาแล้วได้มากกว่าคำนวณภาษีแบบขั้นบันได5

การคำนวณภาษีกรณีเขตพัฒนาเศรษฐกิจพิเศษเฉพาะกิจ

ในกรณีที่ทำธุรกิจใน เขตพัฒนาเศรษฐกิจพิเศษเฉพาะกิจ (ท้องที่จังหวัดนราธิวาส จังหวัดปัตตานี จังหวัดยะลา จังหวัดสงขลาเฉพาะในท้องที่อําเภอจะนะ อําเภอเทพา อําเภอนาทวี และอําเภอสะบ้าย้อย และจังหวัดสตูล)6 และมี รายได้จากการรับเหมา หรือ รายได้จากการทำธุรกิจ ในรูปแบบ บุคคลธรรมดา จะได้รับสิทธิเสียภาษีในอัตรา 0.1% จากยอดรายรับโดยไม่ต้องไปรวมคำนวณกับเงินได้ประเภทอื่นๆ ก็ได้7

เรื่องที่มักเข้าใจผิดบ่อย

- หลายคนมักเข้าใจผิดว่าบ้านเรามีแค่คำนวณภาษีแบบขั้นบันไดอย่างเดียวเท่านั้น แต่ที่จริงแล้วถ้าคุณมีรายได้ทางอื่นนอกเหนือจากเงินเดือนจะต้องใช้วิธีคำนวณแบบเหมา 0.5% มาคำนวณคู่กันด้วย

- เวลาคำนวณภาษีแบบขั้นบันไดหลายคนเข้าใจผิดว่า ถ้าทั้งปีเรามีรายได้ ฿500,000 ก็จะเอา ฿500,000 มาคูณ อัตราภาษี ทันที (เช่น เอารายได้ ฿500,000 x อัตรา 10% ทันที) ซึ่งเป็นความเข้าใจที่ยังไม่ถูกต้องและทำให้เราเสียเปรียบ เพราะเรายังไม่ได้สิทธิประโยชน์ทางภาษีอื่นๆ ทั้ง ค่าใช้จ่าย และ ค่าลดหย่อน ซึ่งจะช่วยลดภาระภาษีได้อีกมาก ดังนั้น เราจึงต้องเอาเงินได้พึงประเมินลบด้วย ค่าใช้จ่ายและค่าลดหย่อนก่อนจึงจะเป็นฐานภาษีที่ถูกต้อง ที่เราเรียกว่า เงินได้สุทธิ

เพราะภาษีเป็นเรื่องที่ทำให้หลายคนปวดหัวได้ไม่หยุดหย่อน iTAX จึงอยากมีส่วนช่วยให้ผู้ที่มีหน้าที่ต้องเสียภาษีทุกคน สามารถคำนวณภาษีได้ถูกต้องครบถ้วนแม้จะไม่มีความรู้พื้นฐานภาษี และหากคุณเป็นหนึ่งคนที่ไม่อยากทนปวดหัวกับวิธีการคำนวณภาษีที่ยุ่งยาก ยื่นภาษีปีนี้ลองคำนวณภาษีผ่าน iTAX รับรองเลยว่า iTAX จะทำให้ชีวิตคุณง่ายขึ้นเยอะ

แอป iTAX คำนวณภาษี 2568

ตัวช่วยคำนวณภาษีเพื่อเงินคืนภาษีสูงสุด โหลดฟรี!