ภาษีมูลค่าเพิ่ม

ภาษีมูลค่าเพิ่ม (Value Added Tax หรือ VAT) คือ ภาษี ประเภทหนึ่งตาม ประมวลรัษฎากร ซึ่งจัดเก็บจากมูลค่าของการซื้อขายสินค้าหรือการให้บริการในประเทศ และการนำเข้าสินค้า ซึ่งโดยปกติผู้ประกอบการจะเก็บภาษีมูลค่าเพิ่มในอัตรา 7% จากผู้บริโภค แล้วนำส่งให้กรมสรรพากรซึ่งเป็นหน่วยงานรับผิดชอบในการจัดเก็บอีกที

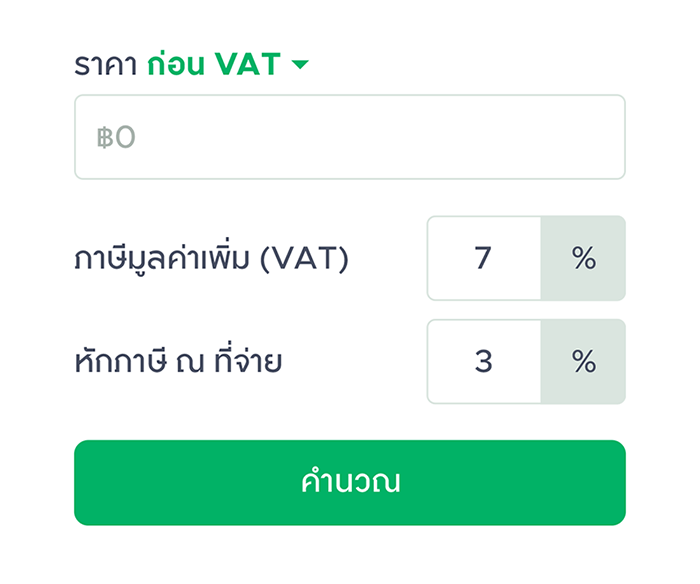

คำนวณ ภาษีมูลค่าเพิ่ม (VAT)

โปรแกรมคำนวณภาษีมูลค่าเพิ่ม (VAT) และภาษีหัก ณ ที่จ่าย

กิจการที่ต้องเสียภาษีมูลค่าเพิ่ม

โดยปกติ กฎหมายไทยกำหนดให้ 3 กิจการต่อไปนี้ต้องเสียภาษีมูลค่าเพิ่ม

- การขายสินค้าในราชอาณาจักรโดยผู้ประกอบการ1

- การให้บริการในราชอาณาจักรโดยผู้ประกอบการ2 ซึ่งจะครอบคลุมถึงการให้บริการที่ทำในต่างประเทศและได้มีการใช้บริการนั้นในราชอาณาจักร (เช่น การให้บริการแพลตฟอร์มโฆษณาออนไลน์จากบริษัทต่างประเทศที่ใช้ในไทย) และบริการที่ได้ทำในราชอาณาจักรแต่ใช้บริการจริงเกิดขึ้นในต่างประเทศ (เช่น รับจ้างเขียนซอฟต์แวร์ให้บริษัทต่างชาติไปใช้ในต่างประเทศ)

- การนำเข้าสินค้าเข้ามาในราชอาณาจักรโดยผู้นำเข้า3

อัตราภาษีมูลค่าเพิ่ม

โดยปกติ เราจ่ายภาษีมูลค่าเพิ่มอยู่ในอัตราคงที่ 7% (ซึ่งคำนวณมาจากภาษีมูลค่าเพิ่ม 6.3% + ภาษีท้องถิ่น 0.7%)4

ผู้ประกอบการที่มียอดขายทั้งปีเกิน ฿1,800,000 (เฉลี่ยเดือนละ ฿150,000) โดยปกติจะถูกบังคับให้จดทะเบียน VAT ตามกฎหมายภายใน 30 วันนับแต่วันที่มีมูลค่าของฐานภาษีเกิน ฿1,800,0005 แต่ถ้าเป็นสินค้าที่ได้รับยกเว้น ก็จะไม่ต้องเสีย VAT6 เช่น ขายเนื้อสัตว์ ผักสด เป็นต้น

โดยทั่วไปผู้ประกอบการจะต้องยื่นภาษีมูลค่าเพิ่มเป็นรายเดือน ภายในวันที่ 15 ของเดือนถัดไป7 และมีหน้าที่ต้องออกใบกำกับภาษี รวมถึงจัดทำรายงานภาษีซื้อ-ภาษีขาย8 ด้วย

ฐานภาษีมูลค่าเพิ่มและวิธีคำนวณภาษี

ภาษีมูลค่าเพิ่มจะใช้มูลค่าของสินค้าหรือบริการ (หลังหักส่วนลดแล้ว) เป็นฐานในการคำนวณภาษีมูลค่าเพิ่ม9

มูลค่าสินค้า/บริการ x อัตราภาษี = ค่าภาษี VAT

เช่น สินค้าตั้งราคาขาย ฿100 ต้องเสียภาษีมูลค่าเพิ่มอัตรา 7% จะคำนวณค่าภาษีมูลค่าเพิ่มได้ดังนี้

มูลค่าสินค้า/บริการ ฿100 x อัตราภาษี 7% = ค่าภาษี VAT ฿7

ดังนั้น เมื่อขายสินค้าจะต้องเรียกเก็บเงินจากลูกค้าเป็นจำนวนเงินรวมทั้งสิ้น 107 บาท (ค่าสินค้า 100 บาท + VAT 7 บาท) โดยค่าสินค้าจะทำไปคำนวณเพื่อเสียภาษีเงินได้ ส่วน VAT 7 บาท จะต้องนำส่งให้กรมสรรพากรในเดือนถัดไปโดยไม่ต้องนำไปคำนวณเป็นเงินได้ของกิจการ โดยภาษีที่เรียกเก็บจากตอนขายจะเรียกสั้นๆ ว่า ภาษีขาย10

ในทางกลับกัน ถ้าผู้ประกอบการจดทะเบียนซื้อสินค้ามาในราคา 107 บาท แสดงว่าสินค้านั้นจริงๆ ราคาเพียง 100 บาท แต่อีก 7 บาทนั้นคือ VAT ที่ผู้ประกอบการจดทะเบียนต้องจ่ายตอนซื้อสินค้า ซึ่งค่าภาษี 7 บาทที่จ่ายไปตอนซื้อสินค้าเข้ามา เรียกสั้นๆ ว่า ภาษีซื้อ11

การยื่นภาษีมูลค่าเพิ่ม

ผู้ประกอบการที่จดทะเบียนภาษีเพิ่มแล้วจะมีหน้าที่ต้องยื่นภาษีมูลค่าเพิ่มเป็นรายเดือน (เดือนภาษี) ภายในวันที่ 15 ของเดือนถัดไป ไม่ว่าจะมีภาษีมูลค่าเพิ่มต้องนำส่งหรือไม่ก็ตาม12 ซึ่งในแต่ละเดือนอาจเกิดผลลัพธ์แตกต่างกันดังต่อไปนี้

1. ภาษีขาย มากกว่า ภาษีซื้อ

กรณีนี้เกิดขึ้นเนื่องจากผู้ประกอบการจดทะเบียนมียอดขายมากกว่ายอดซื้อ ดังนั้น จึงมีการเรียกเก็บภาษีมูลค่าเพิ่ม (ภาษีขาย) มากกว่าภาษีมูลค่าเพิ่มที่ตนจ่ายออกไป (ภาษีซื้อ) ซึ่งผู้ประกอบการจดทะเบียนจะต้องนำส่วนต่างนี้มานำส่งให้กรมสรรพากรพร้อมกับการยื่นภาษีรายเดือน13

2. ภาษีขาย เท่ากับ ภาษีซื้อ

กรณีนี้เกิดขึ้นเนื่องจากผู้ประกอบการจดทะเบียนมียอดขายเท่ากับยอดซื้อ ดังนั้น จึงมีการเรียกเก็บภาษีมูลค่าเพิ่มเท่ากับภาษีมูลค่าเพิ่มที่ตนจ่ายออกไป เช่นนี้ ผู้ประกอบการจึงไม่มีภาระต้องนำส่วนต่างนี้ แต่ก็ยังคงมีหน้าที่ต้องยื่นภาษีรายเดือนอยู่ดี

3. ภาษีขาย น้อยกว่า ภาษีซื้อ

กรณีนี้เกิดขึ้นเนื่องจากผู้ประกอบการจดทะเบียนมียอดขายน้อยยอดซื้อ ดังนั้น จึงมีการเรียกเก็บภาษีมูลค่าเพิ่มน้อยกว่าภาษีมูลค่าเพิ่มที่ตนจ่ายออกไป เช่นนี้ ผู้ประกอบการมีหน้าที่ต้องยื่นแบบฯ แต่ไม่มีหน้าที่ต้องนำส่งภาษี เพราะตนจ่ายออกไปมากกว่าที่เรียกเก็บได้

ภาษีซื้อที่เหลืออยู่เนื่องจากหักออกจากภาษีขายไม่หมดนั้น ผู้ประกอบการจดทะเบียนสามารถเลือกใช้ประโยชน์เป็นเครดิตภาษีสำหรับการยื่นภาษีครั้งต่อไป หรือขอเงินคืนภาษีก็ได้14

ข้อสังเกตเกี่ยวกับการเข้าระบบภาษีมูลค่าเพิ่ม

ในกรณีที่เป็นผู้ประกอบการจดทะเบียน VAT แล้ว จะได้ประโยชน์จากการซื้อขายสินค้าและบริการ คือ สามารถนำ VAT ที่ตัวเองจ่ายไปในฐานะภาษีซื้อมาหักกลบกับภาษีขาย ทำให้ภาระต้นทุนต่ำลงได้

เช่น จากเดิมต้นทุน 107 บาทจะเหลือเพียง 100 บาท เพราะลูกค้าของผู้ประกอบการจะเป็นผู้แบกรับภาระภาษีมูลค่าเพิ่ม 7 บาทให้แทน

อย่างไรก็ดี แม้ต้นทุนเรื่องสินค้าหรือบริการจะลดลง แต่การจดทะเบียนภาษีมูลค่าเพิ่มก็จะมีต้นทุนค่าทำบัญชีเพิ่มขึ้นด้วย ซึ่งจำเป็นต้องปฏิบัติตามให้ถูกต้องตามกฎหมายอย่างเคร่งครัด

ผู้มีหน้าที่ต้องเสียภาษีมูลค่าเพิ่ม

ภาษีมูลค่าเพิ่มเป็นภาษีทางอ้อม ผู้บริโภคเป็นผู้รับภาระเสียภาษีมูลค่าเพิ่ม โดยมีผู้ประกอบการที่จดทะเบียนภาษีมูลค่าเพิ่มแล้ว (ผู้ประกอบการจดทะเบียน) เป็นผู้ทำหน้าที่เรียกเก็บภาษีมูลค่าเพิ่มจากผู้บริโภค15 แล้วนำส่งให้กรมสรรพากรเป็นรายเดือน โดยต้องยื่นภาษีทุกวันที่ 15 ของเดือนถัดไปไม่ว่าผู้ประกอบการฯ จะมีภาษีต้องชำระหรือไม่ก็ตาม16

ความหมายของ ‘ผู้ประกอบการ’

ผู้ประกอบการ หมายถึง บุคคลซึ่งขายสินค้าหรือให้บริการในทางธุรกิจหรือวิชาชีพ ไม่ว่าการกระทำดังกล่าวจะได้รับประโยชน์ หรือได้รับค่าตอบแทนหรือไม่ และไม่ว่าจะได้จดทะเบียนภาษีมูลค่าเพิ่มแล้วหรือไม่17 ซึ่งอาจเป็นผู้ประกอบการไทยหรือต่างชาติก็ได้

อย่างไรก็ดี หากผู้ขายสินค้าหรือให้บริการนั้นไม่ได้ทำในทางธุรกิจหรือวิชาชีพ ก็จะไม่ใช่ผู้ประกอบการ และไม่มีหน้าที่ต้องเสียภาษีมูลค่าเพิ่มหรือเข้าระบบภาษีมูลค่าเพิ่มแม้จะมีการขายสินค้าหรือให้บริการเกิดขึ้นก็ตาม เช่น ขายรถยนต์มือสองที่ใช้ส่วนตัว ช่วยคนรู้จักทาสีบ้าน เป็นต้น

และเมื่อผู้ประกอบการจดทะเบียนเข้าระบบภาษีมูลค่าเพิ่มจะเรียกว่า “ผู้ประกอบการจดทะเบียน”18

การเข้าระบบภาษีมูลค่าเพิ่มของผู้ประกอบการจดทะเบียน

1. กิจการกลุ่มที่ถูกบังคับให้ต้องจดทะเบียน VAT

โดยทั่วไป การขายสินค้าหรือบริการในประเทศที่ไม่มีกฎหมายเขียนยกเว้นเอาไว้จะจัดอยู่ในกลุ่มนี้ ซึ่งถ้ายอดขายระหว่างปีเกิน 1,800,000 บาท (เฉลี่ยยอดขายเกินเดือนละ 150,000 บาท) กิจการจะถูกบังคับให้ต้องจดทะเบียน VAT ตามกฎหมาย ดังนั้น เมื่อยอดขายเกิน 1,800,000 บาท เมื่อใด ผู้ประกอบการจะมีหน้าที่ต้องรีบจดทะเบียนภาษีมูลค่าเพิ่มภายใน 30 วัน นับแต่วันที่ฐานยอดขายเกิน19

อย่างไรก็ดี การจดทะเบียนภาษีมูลค่าเพิ่มเพราะยอดขายเกิน 1,800,000 บาทนั้น แม้ผู้ประกอบการจะไม่มีหน้าที่ต้องนำส่งภาษีขายจากยอดขายที่เกิดขึ้นก่อนจดทะเบียนก็จริง แต่ผู้ประกอบการก็เสียสิทธินำภาษีซื้อที่เกิดขึ้นก่อนเวลาที่ตนจะเป็นผู้ประกอบการจดทะเบียนมาขอคืนหรือเครดิตได้ เพราะภาษีซื้อนั้นจ่ายก่อนจดทะเบียนเข้าระบบภาษีมูลค่าเพิ่ม20

2. กิจการกลุ่มที่ถูกไม่บังคับให้ต้องจดทะเบียน VAT

ข้อยกเว้นกรณียอดขายไม่เกิน 1.8 ล้านบาท

กรณียอดขายตลอดทั้งปีไม่เกิน 1,800,000 บาท จะได้รับยกเว้นไม่บังคับให้จดทะเบียนภาษีมูลค่าเพิ่มก็ได้ เพราะกฎหมายจัดว่าเป็นกิจการขนาดย่อม21 (ถ้ายอดขายตลอดทั้งปี 1,800,000 บาท พอดี จะยังไม่ถูกบังคับให้จดทะเบียนภาษีมูลค่าเพิ่ม)

แต่ถึงแม้ยอดขายตลอดทั้งปีจะไม่เกิน 1,800,000 บาท ผู้ประกอบการก็สามารถเลือกเข้าระบบภาษีมูลค่าเพิ่มด้วยความสมัครใจเมื่อไหร่ก็ได้

ข้อยกเว้นกรณีกิจการได้รับยกเว้นภาษีมูลค่าเพิ่ม

การขายสินค้าหรือบริการบางประเภท กฎหมายได้ยกเว้น VAT ให้อยู่แล้ว ดังนั้น แม้ยอดขายสินค้าหรือบริการเหล่านั้นตลอดปีจะเกิน 1,800,000 บาท ก็ไม่มีภาระต้องจดทะเบียน VAT แต่อย่างใด เช่น การขายสินค้าเกษตร หรือ หนังสือพิมพ์ นิตยสาร หรือตำราเรียน การแพทย์ เป็นต้น22

จุดความรับผิดของภาษีมูลค่าเพิ่ม (Tax point)

ผู้ประกอบการจดทะเบียนภาษีมูลค่าจะมีความรับผิดต้องเสียภาษีมูลค่าเพิ่ม หรือเรียกว่าเกิด “จุดความรับผิด” (Tax point) เพื่อเกิดกิจกรรมบางอย่างขึ้นในเดือนภาษีนั้นๆ โดยแบ่งตามลักษณะของกิจกรรมดังนี้

ความรับผิดในการเสียภาษีมูลค่าเพิ่มที่เกิดจากการขายสินค้า

ความรับผิดในการเสียภาษีมูลค่าเพิ่มที่เกิดจากการขายสินค้าจะเกิดขึ้นเมื่อมีเหตุการณ์ใดเหตุการณ์หนึ่งต่อไปนี้เกิดขึ้นในเดือนภาษีใดๆ23

- มีการส่งมอบสินค้า

- โอนกรรมสิทธิ์สินค้า

- ได้รับชำระราคาสินค้า หรือ

- ได้ออกใบกำกับภาษี

โดยให้ความรับผิดเกิดขึ้นตามส่วนของการกระทำนั้นๆ แล้วแต่กรณี

เทคนิคการตั้งตัวแทนกรณีฝากขาย เพื่อแก้ปัญหาจุดความรับผิดเกิดก่อนผู้ผลิตได้รับชำระเงิน

ในบางกรณี ผู้ประกอบการจดทะเบียนภาษีมูลค่าเพิ่มซึ่งเป็นผู้ผลิตตกลงนำสินค้าไปฝากขายตามห้างสรรพสินค้า หรือร้านสะดวกซื้อ โดยยังไม่ได้รับชำระค่าสินค้าจนกว่าสินค้าดังกล่าวจะขายได้ ดังนั้น เมื่อผู้ผลิตสินค้าส่งมอบสินค้าให้แก่ห้างสรรพสินค้า หรือร้านสะดวกซื้อ จึงเข้าลักษณะเป็นการขายสินค้า24 ทำให้ผู้ผลิตสินค้ามีหน้าที่ต้องเสียภาษีมูลค่าเพิ่ม25 เพราะเกิดจุดความรับผิดแล้ว และผู้ผลิตสินค้ามีหน้าที่จัดทำใบกำกับภาษีในทันทีที่ความรับผิดในการเสียภาษีมูลค่าเพิ่มเกิดขึ้น26 และต้องเสียภาษีมูลค่าเพิ่มก่อนที่ตนจะได้รับชำระเงิน

เพื่อบรรเทาปัญหากรณีฝากขายดังกล่าว ผู้ผลิตสามารถทำสัญญาแต่งตั้งให้ห้างสรรพสินค้าหรือร้านสะดวกซื้อเป็นตัวแทนของผู้ผลิตได้27 ซึ่งจะส่งผลให้เลื่อนจุดความรับผิดจากเดิมที่เกิดขึ้น ณ เวลาส่งมอบ เป็น ณ เวลาที่ตัวแทนได้รับชำระเงินได้ โดยการตั้งตัวแทนต้องเข้าหลักเกณฑ์ดังต่อไปนี้28

- ต้องเป็นสัญญาการตั้งตัวแทนเพื่อขายสินค้าโดยตัวแทนได้รับค่าตอบแทนหรือบำเหน็จจากตัวการตามที่ได้กำหนดไว้ในสัญญาตั้งตัวแทน

- สัญญาตามข้อ 1 ต้องจัดทำเป็นลายลักษณ์อักษร และเป็นสัญญาที่ตั้งตัวแทนเพื่อขายสินค้าประเภทใดประเภทหนึ่ง หรือทุกประเภทก็ได้

- ทั้งตัวการและตัวแทนต้องเป็นผู้ประกอบการจดทะเบียนซึ่งต้องคำนวณเสียภาษีมูลค่าเพิ่ม

- ตัวการและตัวแทนต้องเก็บรักษาต้นฉบับสัญญาการตั้งตัวแทนไว้ ณ สถานประกอบการที่เป็นสำนักงานใหญ่ เป็นเวลาไม่น้อยกว่า 5 ปีนับแต่วันสิ้นสุดสัญญา

- ตัวการต้องแจ้งสัญญาการตั้งตัวแทนต่อเจ้าพนักงานสรรพากรภายใน 15 วันนับแต่วันทำสัญญาตั้งตัวแทน ณ สำนักงานสรรพากรพื้นที่ หรือสำนักงานสรรพากรพื้นที่สาขาในเขตท้องที่ที่สถานประกอบการที่เป็นสำนักงานใหญ่ของตัวการตั้งอยู่

- ตัวแทนต้องจัดทำรายงานสินค้าและวัตถุดิบ โดยให้จัดทำแยกต่างหากจากรายงานสินค้าและวัตถุดิบของตน

ความรับผิดในการเสียภาษีมูลค่าเพิ่มที่เกิดจากการให้บริการ

ความรับผิดในการเสียภาษีมูลค่าเพิ่มที่เกิดจากการให้บริการจะเกิดขึ้นเมื่อมีเหตุการณ์ใดเหตุการณ์หนึ่งต่อไปนี้เกิดขึ้นในเดือนภาษีใดๆ29

- ได้รับชำระราคาค่าบริการ

- มีการให้บริการ หรือ

- ได้ออกใบกำกับภาษี

โดยให้ความรับผิดเกิดขึ้นตามส่วนของการกระทำนั้นๆ แล้วแต่กรณี

เรื่องที่มักเข้าใจผิดบ่อย

-

อัตราภาษีมูลค่าเพิ่มจริงๆ แล้วกฎหมายบัญญัติไว้ที่ 10% แต่เนื่องจากประเทศไทยมีการออกกฎหมายพิเศษมาลดให้เหลือ 7% เป็นการชั่วคราวแบบปีต่อปี แล้วใช้วิธีต่ออายุเอาเรื่อยๆ มาหลายปี จึงทำให้หลายคนเข้าใจผิดว่าการกลับไปใช้อัตรา 10% เป็นการปรับขึ้นภาษี ทั้งที่จริงตามกฎหมายใช้อัตรา 10% ตั้งแต่แรกแล้ว

-

เวลาเห็นข่าวว่ารัฐบาลประกาศลดอัตราภาษีมูลค่าเพิ่มเหลือ 6.3% คนมักเข้าใจผิดว่ารัฐบาลประกาศลด VAT จาก 7% เหลือ 6.3% ซึ่งเป็นความเข้าใจที่ไม่ถูกต้อง เพราะที่จริงแล้ว เรายังต้องเสียอัตราภาษีท้องถิ่นอีก 1/9 ของอัตราภาษีมูลค่าเพิ่ม30 อีกด้วย (VAT 6.3% × 1/9 = 0.7%) สรุป เราเสีย VAT 7% เหมือนเดิมนั่นเอง (ภาษีมูลค่าเพิ่ม 6.3% + ภาษีท้องถิ่น 0.7%) ไม่มีอะไรน่าตื่นเต้น

-

ในกรณีที่คุณไม่ได้จดทะเบียน VAT มาก่อนในปีนั้น แล้วต่อมาในช่วงปลายปีคุณมียอดขายเกิน ฿1,800,000 แบบคาดไม่ถึง หลายคนมักเข้าใจผิดว่าจะต้องย้อนหลังกลับมาเสีย VAT จากรายได้จำนวนที่เกิดขึ้นตลอดปีตั้งแต่บาทแรกเลย ซึ่งเป็นความเข้าใจที่ไม่ถูกต้อง เพราะที่จริงแล้วในเดือนที่คุณมียอดขายเกิน ฿1,800,000 แม้คุณมีหน้าที่จดทะเบียน VAT ภายใน 30 วันก็จริง แต่คุณก็มีเพียงหน้าที่ต้องยื่นแบบแสดงรายการภาษีมูลค่าเพิ่มและชำระภาษีมูลค่าเพิ่ม + เฉพาะส่วนที่เกินกว่า + ฿1,800,000 เท่านั้น31 โดยไม่ต้องย้อนกลับไปคำนวณ VAT ย้อนหลังไปตั้งแต่ต้นปีแล้ว

อ้างอิง

- ^

มาตรา 77/2 (1) ประมวลรัษฎากร

- ^

มาตรา 77/2 (1) ประมวลรัษฎากร

- ^

มาตรา 77/2 (2) ประมวลรัษฎากร

- ^

มาตรา 4 พระราชกฤษฎีกา (ฉบับที่ 646) พ.ศ. 2560, มาตรา 12 ทวิ พ.ร.บ. รายได้เทศบาล พ.ศ. 2497, มาตรา 80 ประมวลรัษฎากร

- ^

มาตรา 4 พระราชกฤษฎีกา (ฉบับที่ 432) พ.ศ. 2548, มาตรา 81/1 และ 85/1 ประมวลรัษฎากร

- ^

มาตรา 81/2 ประมวลรัษฎากร

- ^

มาตรา 83 ประมวลรัษฎากร

- ^

มาตรา 87 ประมวลรัษฎากร

- ^

มาตรา 79 ประมวลรัษฎากร

- ^

มาตรา 77/1 (17) ประมวลรัษฎากร

- ^

มาตรา 77/1 (18) ประมวลรัษฎากร

- ^

มาตรา 83 ประมวลรัษฎากร

- ^

มาตรา 82/3 วรรคสอง ประมวลรัษฎากร

- ^

มาตรา 82/3 วรรคสาม ประมวลรัษฎากร

- ^

มาตรา 82/4 ประมวลรัษฎากร

- ^

มาตรา 83 ประมวลรัษฎากร

- ^

มาตรา 77/1 (5) ประมวลรัษฎากร

- ^

มาตรา 77/1 (6) ประมวลรัษฎากร

- ^

มาตรา 85/1(1) ประมวลรัษฎากร

- ^

มาตรา 77/1(18) ประมวลรัษฎากร

- ^

มาตรา 81/1 ประมวลรัษฎากร และมาตรา 4 พระราชกฤษฎีกา (ฉบับที่ 432) พ.ศ. 2548

- ^

มาตรา 81 ประมวลรัษฎากร

- ^

มาตรา 78 (1) ประมวลรัษฎากร

- ^

มาตรา 77/1 (8) (ข) ประมวลรัษฎากร

- ^

มาตรา 77/2 (1) ประมวลรัษฎากร

- ^

มาตรา 86 ประมวลรัษฎากร

- ^

มาตรา 78(3) แห่งประมวลรัษฎากร

- ^

ประกาศอธิบดีกรมสรรพากร เกี่ยวกับภาษีมูลค่าเพิ่ม (ฉบับที่ 8) เรื่อง กำหนดหลักเกณฑ์ วิธีการ และเงื่อนไข ของสัญญาการตั้งตัวแทนเพื่อขายตามประเภทของสินค้า ตามมาตรา 78(3) แห่งประมวลรัษฎากร

- ^

มาตรา 78/1 (1) ประมวลรัษฎากร

- ^

มาตรา 12 ทวิ พ.ร.บ. รายได้เทศบาล พ.ศ. 2497

- ^

ข้อหารือภาษีอากร เลขที่ กค 0702/3397 ลงวันที่ 19 มิถุนายน 2551